2021년 종부세(종합부동산세) 과세 및 납부기간

매년 12월 1일부터 12월 15일까지는 종부세(종합부동산세) 납부 기간입니다. 고지서 발송은 11월 말쯤으로 예상합니다.

최근 부동산의 상승률이 오를 대로 올랐고 종합부동산 세율이 인상되는 등 내 집이 있어도 고민인 분들이 많으실 텐데, 잘 정산해서 세금으로 내야 되는 금액의 예상치를 계산하고 미리 준비하시기 바랍니다. 납부세액이 250만 원을 초과할 경우 분할 납부도 가능합니다.

종합부동산세는 매년 6월 1일 기준으로 보유한 주택 및 토지를 구분하여 인별로 합산한 공시가격이 공제금액을 초과 시 초과분에 과세하고 있고, 일반적으로 주택과 토지는 따로 세금을 계산하지만 주택에 포함된 토지는 주택으로 과세됩니다.

1. 재산세와 종부세의 차이

부동산 보유세에는 재산세와 종부세가 포함됩니다.

재산세 : 모든 부동산 소유자에게 부동산 금액과 관계없이 고지되는 보유세 (건물, 토지, 차량, 항공기, 선박 등 포함)

종부세(종합부동산세) : 주택, 토지 보유자 중 일정한 가액 이상인 자에게만 고지되는 보유세, 주택 소유자는 보유하고 있는 주택의 공시가격 6억 원(1세대 1주택자는 11억 원) 초과자에게만 고지

2. 종합부동산세 과세대상

1) 과세대상 및 공제금액

| 유형별 과세대상 | 공제금액 |

| 주택 (주택 부속토지 포함) | 6억 원* (1세대 1주택자 11억 원) |

| 종합합산토지 (나대지·잡종지 등) | 5억 원 |

| 별도 합산 토지 (상가·사무실 부속토지 등) | 80억 원 |

* 21년 귀속분부터 법인 주택분 종합부동산세 기본공제 배제

※ 공시가격은 국토부 부동산 공시가격 알리미에서 확인 가능하고 아파트는 매년 4월에 발표합니다. 실거래가의 약 60% 정도로 예상하면 됩니다.

2) 공정시장가액 비율

- 2021년 95%

- 2022년 이후 100%

※ 공정시장가액 비율이란? 종합부동산세를 산출하기 위해 과세표준을 정하는 데 있어서 공시가격에서 할인을 적용하여 최종 결정되는 과세표준 기준율을 말합니다.

3) 공제할 재산세액

- 재산세로 부과된 세액 중 종합부동산세와 겹치는 부분

- 과세대상 유형별(주택, 종합합산 토지, 별도 합산 토지)로 구분하여 계산

4) 세 부담 상한 초과 세액

- [직전연도 총 세액 상당액(재산세+종부세)×세 부담 상한율]를 초과하는 세액

- 세 부담 상한율 : 조정대상지역 2주택(300%), 3주택(300%), 그 외(150%)

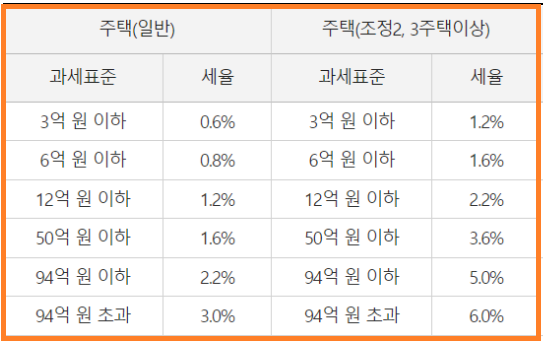

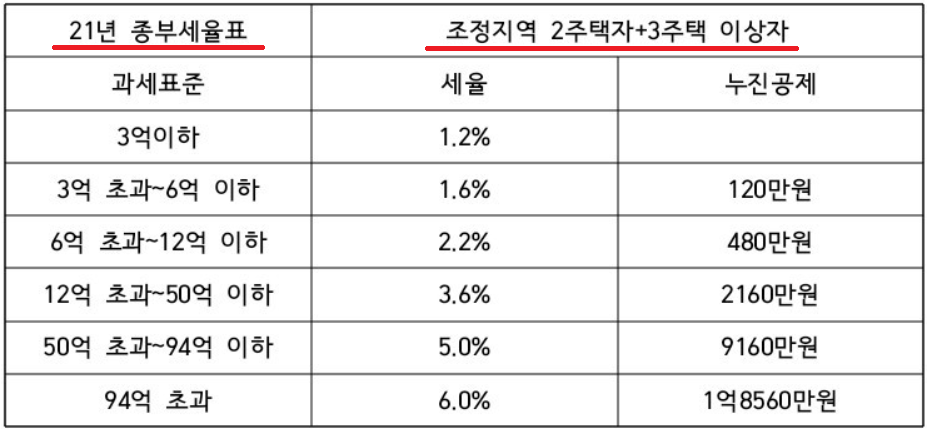

3. 종합부동산 세율

조정지역 내 2주택 이상 보유하고 있다면 세금 부담이 높습니다. 2주택 이상부터는 공제금액도 6억 원까지만 가능합니다. 1주택자의 경우 보유기간과 연령에 따라 세액공제의 범위가 달라집니다. 본인이 어디에 해당되는지 잘 확인해서 계산해 보세요.

1주택이면 공시가격 10억 원인 아파트에 살아도 종부세를 내지 않습니다.

예를 들어 조정지역 2주택자의 경우 공시가격이 20억이 된다면 공제금액 6억 원을 제하고 공정가액 비율 95%를 적용하면 대략적인 종합부동산세가 2,800만 원 정도 나옵니다.(농어촌특별세 20% 더한 금액) 공제할 재산세액에 따라 조금 더 감액이 될 수 있습니다.

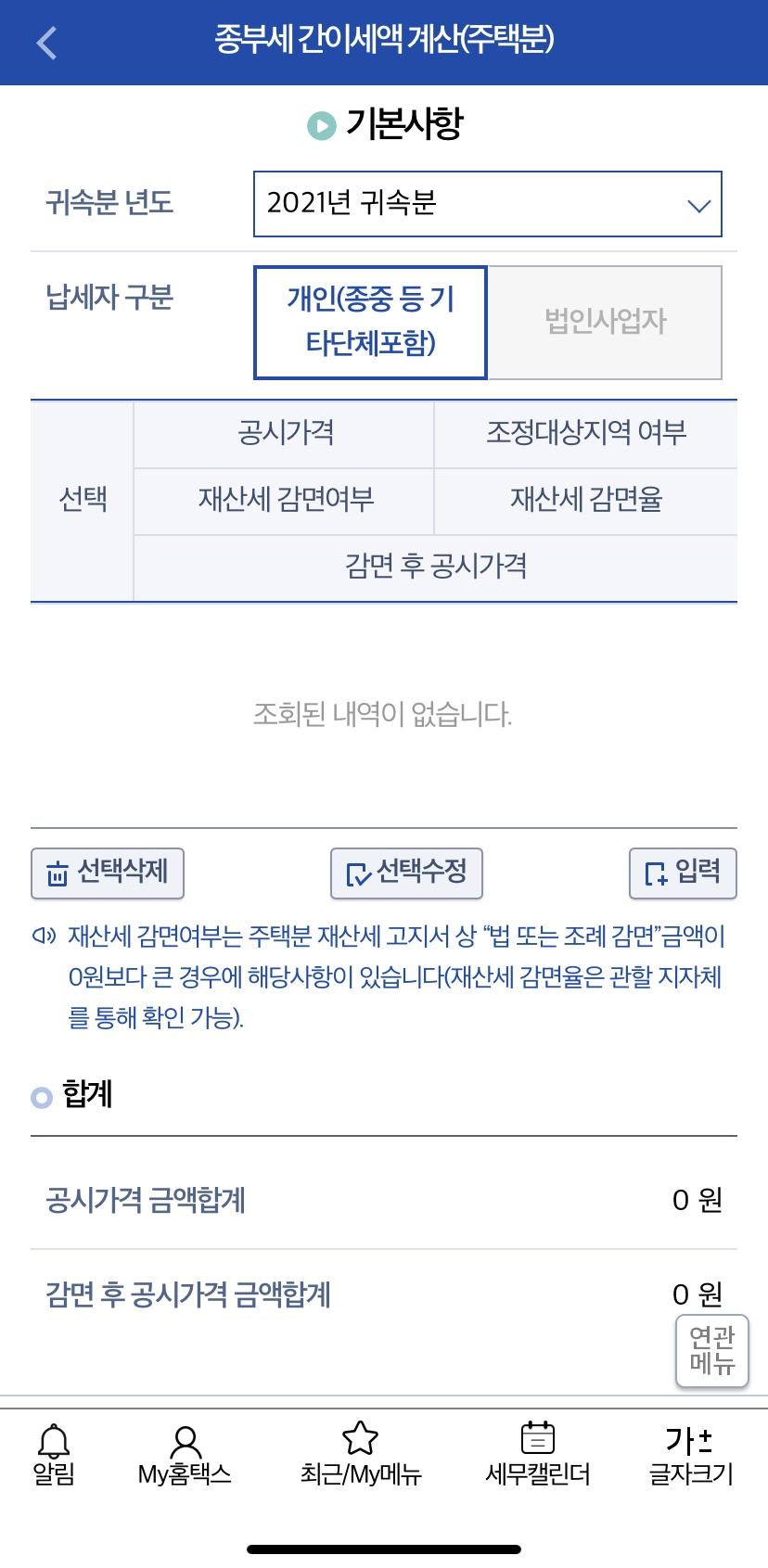

4. 종합부동산세 모의계산

국세청 홈택스나 손택스에서 '세금모의계산'을 통해 종합부동산세를 미리 계산해 볼 수 있습니다.

메뉴를 찾아서 들어가도 되지만 간편하게 '종합부동산세 간이세액계산'을 검색하면 바로 링크가 뜹니다.

보유한 부동산의 공시가격을 조회해서 입력하고 조정대상지역 여부인지와 재산세 감면 여부를 선택하고 확인을 누르면 등록이 되고 여러 주택을 보유하고 있으면 추가 입력을 하면 됩니다.

모두 입력하고 다음 화면으로 넘어가면 1세대 1주택 여부를 선택하고 부부 공동명의인지와 기본 사항을 입력해서 '간이세액계산'을 누르면 종합부동산세를 간단하게 확인할 수 있습니다.

5. 부부 공동명의, 특례 적용

2021년부터 부부 공동명의 경우 종합부동산세 과세특례를 적용받을 수 있습니다. 주택 한 채를 소유한 경우 1주택자는 공동명의와 단독 명의 중 세액이 작은 쪽으로 선택할 수 있습니다.

부부가 각각 따로 종부세를 납부할 경우 공제액은 한 사람당 6억 원씩 총 12억이 되는데, 한 사람으로 귀속하여 납부할 경우 1주택으로 간주하여 공제액은 11억이 됩니다.

이때 과세특례를 적용하면 소유자의 나이와 주택 보유기간에 따라 최대 80%까지 세액공제가 가능하게 됩니다.

연령 - 만 60세 이상(20%), 만 65세 이상(30%), 만 70세 이상(40%)

보유기간 - 5년 이상(20%), 10년 이상(40%), 15년 이상(50%)

주택 장기보유자와 연령이 높을수록 과세특례 적용에 유리합니다. 부부 중 한 사람이 연령이 많고, 보유기간이 길다면 그 사람에게 귀속하여 납부하는 것이 좋겠죠. 세액공제액이 많아질수록 좋으니 꼼꼼하게 확인하시기 바랍니다.

댓글